HOME > 相続対策 > 【相続税対策の生命保険2】生命保険を活用する2つのメリット

相続対策で生命保険を活用する具体的なメリットを、事例と一緒に解説します。

相続では、亡くなった人が所有していた相続財産に対して相続税がかかります。

相続税の計算を簡単に説明すると、まず全財産から借金や葬式費などのマイナスの財産を差引きます。

そこから基礎控除額(3,000万円+法定相続人の数×600万円)を差引いた部分に相続税が課されます。

大前提として、そもそも基礎控除を超えなければ相続税はかかりません。

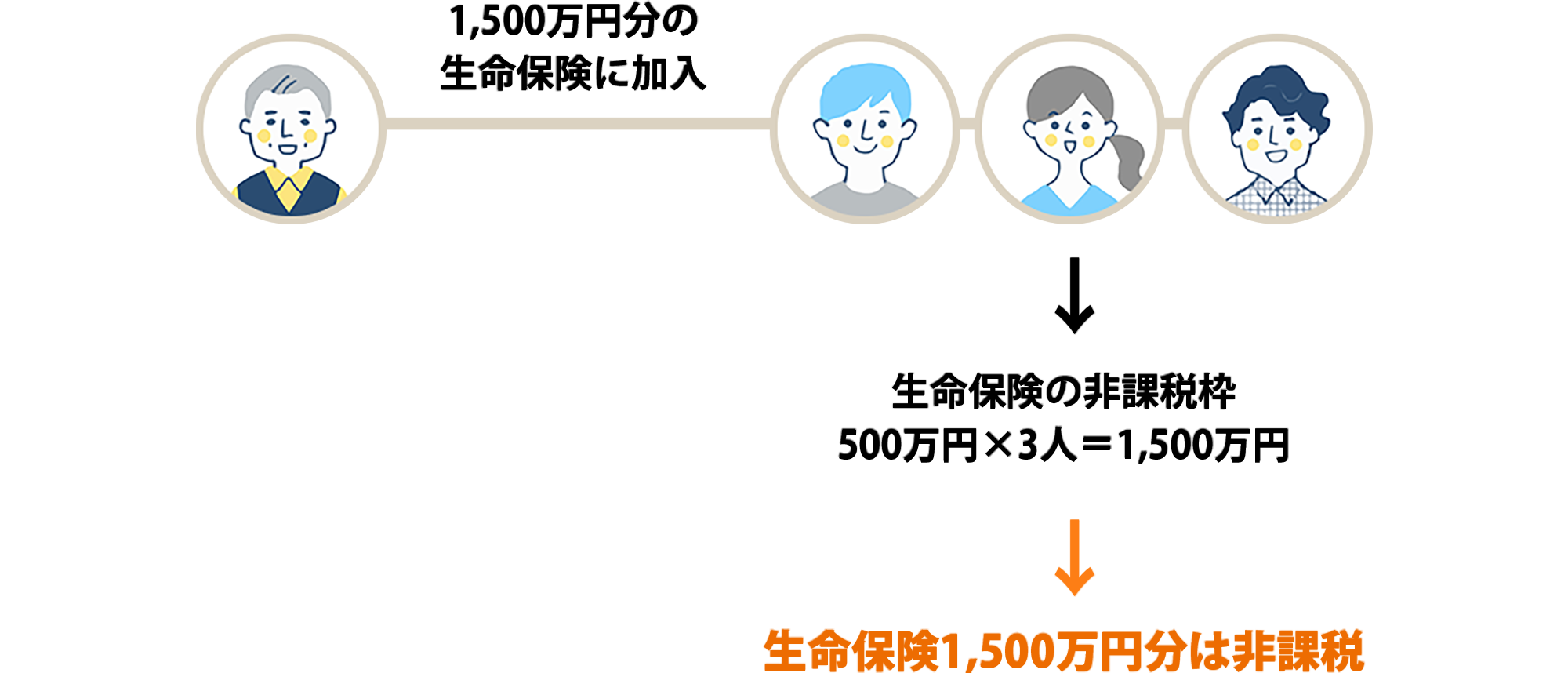

父の相続人は3人の子どもたちだけで、財産は現預金5,800万円のみ。

この事例の場合、マイナスの財産がないと仮定し、基礎控除額は

3,000万円+3人×600万円=4,800万円です。

ですから、何も相続対策をしなければ、

全財産5,800万円-基礎控除4,800万円=1,000万円に相続税がかかります。

そこで生命保険で対策をとります。

生命保険で相続対策①:契約者と被保険者を父、受取人を法定相続人の3人の子どもに指定した1,500万円分の生命保険に加入します。もし父の相続が発生した場合、財産は現預金4,300万円と生命保険1,500万円の合計5,800万円です。

この事例の場合、生命保険の非課税枠が1,500万円(500万円×3人)なので、生命保険1,500万円分は非課税となります。

生命保険で相続対策②:そして残りの現預金4,300万円も、基礎控除額である4,800万円以下なので、相続税が発生せず、相続税の申告書の提出も不要です。

現預金のままだったら相続税がかかっていたところ、一部の現預金を生命保険というかたちに変えただけで相続税が圧縮することができました。

|

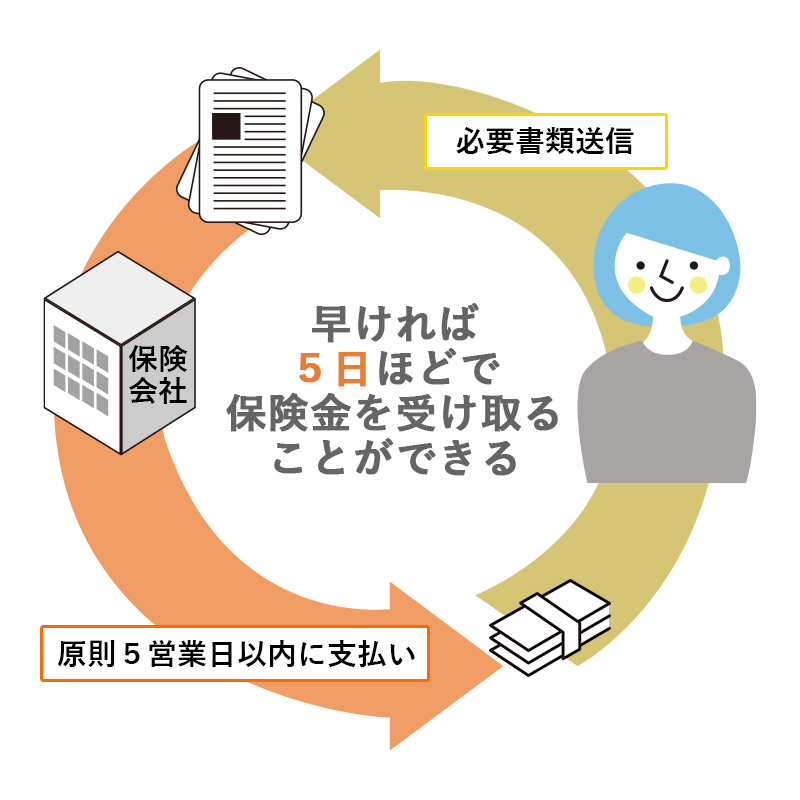

遺産分割協議前でもすぐに現金を受け取れる生命保険金の場合、受取人だけで手続き可能で、早ければ5日ほどで保険金を受け取ることができます。 |

|---|---|

|

受けとれる資金が確定している相続発生後、遺族の方々が1番考えていることは「どれくらい財産をもらえるか?」ではありません。 |

※1.生命保険金は民法上は相続財産ではありませんが、相続税法上は相続財産とみなされています。

そもそも相続財産とは、現預金・不動産・金融資産・車・株式などのプラスの財産と、借金やお葬式費などのマイナスの財産のことを言います。

相続税は相続財産に対して課税されます。生命保険の死亡保険金は、「みなし相続財産」と呼ばれ、相続税法上では相続財産とみなされています。

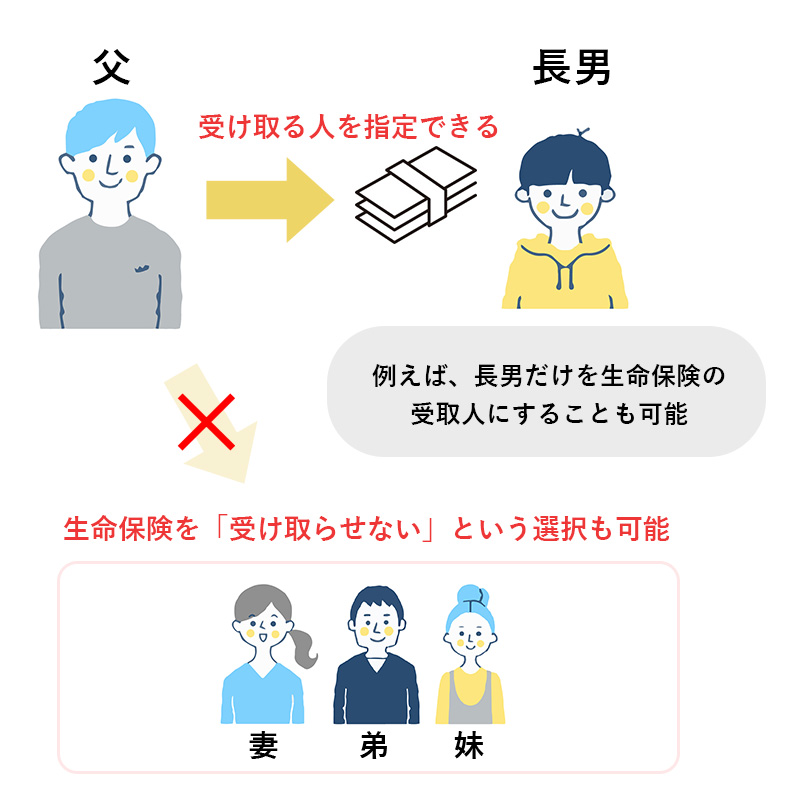

つまり、民法上の扱いでは相続財産ではないのですが、経済的価値があるので、相続税の計算では相続財産として含めることになっています。相続税の計算に含めるだけなので、生命保険金そのものは遺産分割協議の対象にはならず、受取人固有の財産です。

※2.生命保険金が絶対に遺留分の対象にならないわけではありません。

相続では「特別受益」という制度があります。これは、亡くなった方から生前に財産の生前贈与や遺贈を受けたものがいる場合に、相続人間の公平を図るため、その財産も相続財産に含めて計算するというものです。もし、次のような項目で総合的に判断したときに「著しい不公平」と裁判所が判断した場合は、生命保険金も例外的に特別受益と認められ、遺留分の対象になる可能性があります。

・保険金の金額

・保険金の額の遺産総額に対する比率

・介護等の貢献度

・保険金の受取人と被相続人の関係

・各相続人の生活実態 など

※3.相続放棄をした人が生命保険金を受け取るには条件があります。

それは、生命保険金の受取人が相続放棄する人に設定してある場合です。

例えば、契約者・被保険者・受取人が、亡くなった被相続人に設定してあった場合、このとき支払われる保険金は被相続人の財産として扱われ、相続の対象、つまり遺産分割協議の対象となります。

ですから相続放棄した人はこの保険金を相続する権利がなくなってしまいます。

契約内容をしっかり確認することが大切です。

― 相続のご相談はこちら ―

相続の専門家に悩みを相談してみませんか?

相模原市「橋本駅」から徒歩5分の当センターでは、初回1時間の面談で相続税も方向性も、全てお伝えします。まずはご自身やご家族の状況を1つ1つ整理していくことからはじめましょう。

| 無料相談のご予約 |

|---|

| 0120-033-721 受付時間:9:00~17:30(土日祝を除く) |

| 持ち物: 固定資産税評価証明書(コピーで結構です) |

| 料 金: 無料(初回1時間) |

0120-033-721

0120-033-721