HOME > 相続対策 > 【相続税対策の生命保険3】よくある失敗事例

生命保険を活用する場合、くれぐれも遺留分を請求してきそうな家族を受取人に設定しないように注意しましょう。

遺留分とは、法定相続人が最低限の財産を相続できる権利のことです。

なぜ注意が必要かと言うと、遺留分を請求してくる可能性がある人を受取人に設定してしまうと、相続発生後に支払われた保険金は、受取人固有の財産となり、原則遺産分割の対象にはなりません。

そのうえで、生命保険金を受け取った人が、亡くなった人の生命保険金以外の財産について、さらに遺留分の請求をしてくる可能性があるのです。

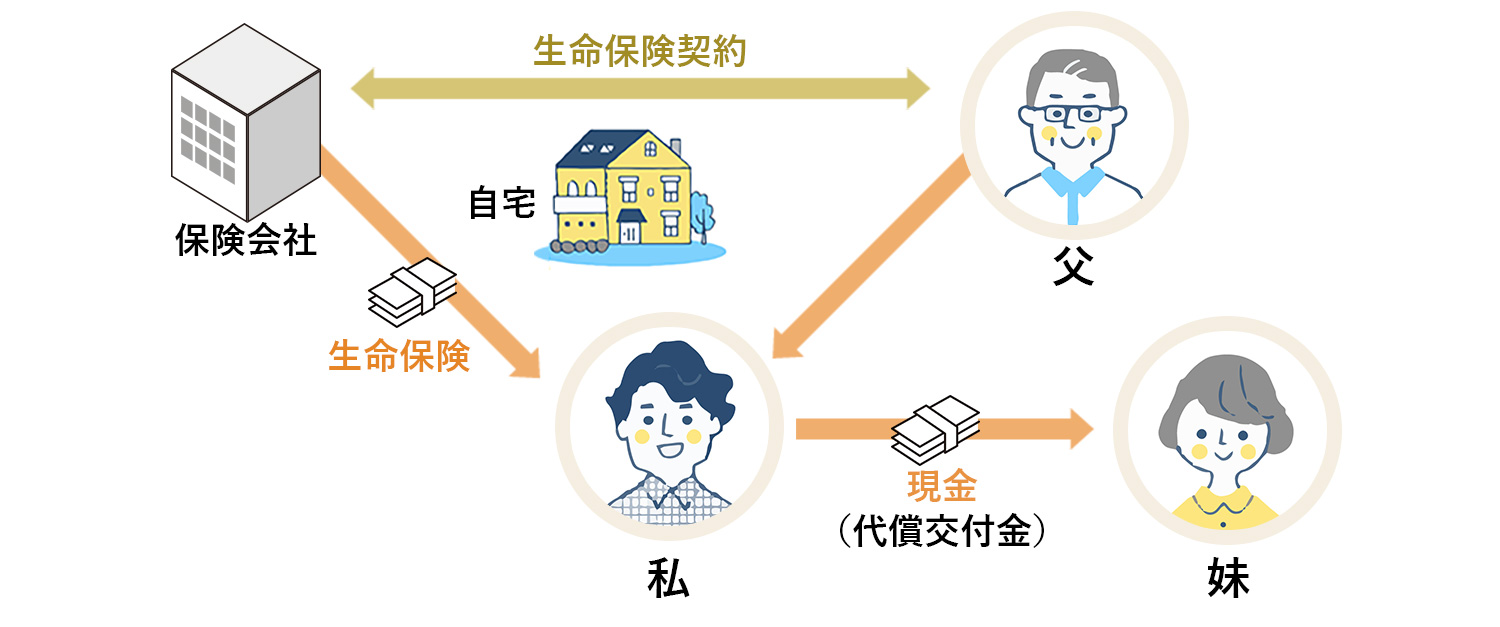

生命保険は代償分割という資金対策に有効です。代償分割とは、例えば不動産や自社株など、分割しにくい財産を受け取った相続人が、その見返りとして他の相続人に自分の財産から現金などを支払うことを言います。

例えば、財産のほとんどが自社株の社長(父)が亡くなり、法定相続人は後継者である長男と、遠方に嫁いだ長女の2人だったとします。長女はこれまで事業に一切関与していませんでした。

事業を承継するのは長男なので、自社株はすべてを長男に相続させたいわけですが、相続には遺留分といって、法定相続人に最低限の財産を相続できる権利があります。

ですから、父のほとんどの財産を相続した長男に不満を感じた長女が遺留分の請求をしてくる可能性があります。そこで、もし自社株を長男と長女で平等に分けてしまうと、長男が事業の意思決定をする上で、常に自社株を保有している長女の合意も得る必要が出てきます。

そこで、

①契約者と被保険者を父に、受取人を長男に設定した生命保険に加入します。

そして

②父の死後、長男は受け取った保険金で、長女に対し遺留分を考慮した金額を支払います。

そうすることで、長男には金銭的負担もなく、事業の意思決定もスムーズに行うことができます。

しかし、もし父が生命保険加入時に、受取人を長女に設定してしまっていた場合、父の死後、保険金は長女固有の財産となり、遺産分割協議の対象にならず、長女は保険金を長男に分配する義務はありません。

さらに、長女が父の本来の相続財産である自社株の相続について長男に遺留分を請求してくる可能性があるのです。これでは意味がありません。

代償分割で生命保険を活用する際は、受取人の設定に注意しましょう。

|

保険金の受取人を複数人に設定し、受け取り割合を指定する場合も注意が必要です。 こうした場合に備えて、生命保険の受取人には充分注意し、できれば遺言書も準備して、財産の行末をしっかり指定しておきましょう。例えば自筆証書遺言では、ちょっとした書き方の不備で法的に無効とされてしまうことがありますので、専門家に書き方や内容を見てもらうことをおすすめします。 当センターでは、「現在加入している生命保険の内容を見て欲しい」という相談も承っております。 |

|---|

|

生前贈与で現預金を家族に贈与して、その資金でご家族が生命保険に加入する方法があります。 |

|---|

相続対策で生命保険を活用する際は、

次の3ステップで進めていきます。

①相続税の試算

②相続対策として生命保険を活用すべきか検討

③適切な保険商品を選択

また生命保険は、次のような項目から総合的に判断していく必要があります。

その時の状況に応じて選択すべき商品が変わってくるため、慎重に判断する必要があります。

目先の相続だけでなく二次相続も見据えると、契約者変更や他社への切り替えなども検討していく必要があり、変更時期によっては保険金や解約返戻金に影響が出てきますので、販売する側も購入する側も、生命保険の本来の機能を十分に理解する必要があります。

また、生命保険料を支払い続けることが負担になっては意味がありませんので、まずは目的を明確にして、活用する場合は無理のない範囲で行えるよう設計することが大切です。

ですから、当センターのようなフラットな立場で、相続と生命保険のどちらにも詳しい専門家に相談することを強くおすすめします。

例えば当センターでは、税理士立ち会いのもとで保険会社から話を聞き、相続税の試算を行いながら最適な保険設計をすることができます。また、専属の担当者が常にお客様の契約状況を把握し、保険の切替えや契約変更に関するご案内をするなど、中長期的な相続対策支援も行っております。

他のご家族が生命保険にメリットを感じていたとしても、加入されるご本人が生命保険を好まれないケースも少なくありません。正直なところ保険は好みの問題にもなってきますが、フラットな立場の専門家から話を聞くことで、最終的にはご家族の皆さまが納得できる方向に進めるきっかけになる場合もあります。

現在ご加入されている保険を見直したい方や、加入を検討している商品が相続対策に有効なのか知りたい方も、ぜひ当センターの無料相談にお越しください。オンライン相談も受け付けております。

― 相続のご相談はこちら ―

相続の専門家に悩みを相談してみませんか?

相模原市「橋本駅」から徒歩5分の当センターでは、初回1時間の面談で相続税も方向性も、全てお伝えします。まずはご自身やご家族の状況を1つ1つ整理していくことからはじめましょう。

| 無料相談のご予約 |

|---|

| 0120-033-721 受付時間:9:00~17:30(土日祝を除く) |

| 持ち物: 固定資産税評価証明書(コピーで結構です) |

| 料 金: 無料(初回1時間) |

0120-033-721

0120-033-721